Заработная плата — это основной доход работника, который включает в себя не только простые выплаты, но и отчисления в различные фонды. Для правильного расчета зарплаты необходимо знание порядка и сроков уплаты отчислений.

Одним из важных понятий при рассчете заработной платы является НДФЛ — налог на доходы физических лиц. Налогообложению подлежат все доходы работника, которые он получает от работодателя, независимо от их вида и периодов выплаты.

Помимо НДФЛ, существуют и другие виды отчислений, которые подлежат уплате. Например, страховые взносы в ПФР, ФФОМС и ФСС. У каждого из этих фондов есть свои особенности и специфические правила расчета.

Какие именно платы подлежат налогообложению и уплате в фонды, а какие не подлежат — это важные нюансы, необходимые для корректного расчета заработной платы. Одним из таких примеров может быть материальная помощь, которая не облагается НДФЛ, но может быть включена в состав дохода за определенный период.

При расчете заработной платы необходимо учитывать сроки уплаты отчислений в фонды. Необходимо точно знать, когда нужно уплатить страховые взносы в ПФР, ФФОМС и ФСС, чтобы избежать штрафов и санкций со стороны налоговой инспекции.

Важно помнить, что каждый работодатель обязан удерживать из заработной платы работника необходимые суммы в пользу фондов и налоговой службы. Работник в свою очередь должен контролировать правильность расчетов и соблюдение всех требований закона.

Итак, правильный расчет заработной платы с учетом отчислений в фонды — важный и ответственный процесс, требующий знаний и определенных навыков. Ошибки в расчетах могут привести к не только к штрафам и санкциям, но и к недополучению зарплаты. Соблюдение правил и сроков уплаты отчислений является основой для успешного расчета заработной платы работников.

Рассчет заработной платы с учетом отчислений в фонды: особенности и порядок

Заработная плата – это основа доходов любого работника. Но помимо налогообложения доходов, необходимо учитывать отчисления в страховые фонды. Различные виды отчислений подлежат уплате в соответствующие периоды, с учетом определенных сроков и порядка оплаты.

Первый шаг в расчете заработной платы с учетом отчислений – определить виды отчислений и их ставки. В соответствии с законодательством предусмотрено несколько фондов, в которые должны производится взносы: ПФР, ФОМС, ФСС. Также необходимо уплачивать НДФЛ.

Второй шаг – расчет суммы отчислений. Он производится в соответствии с определенным порядком и требует учета доходов, подлежащих налогообложению, их размеров, а также периодов их начисления.

Особенности расчета заработной платы с учетом отчислений связаны с тем, что взносы в различные фонды имеют разный порядок и сроки уплаты. Например, взносы в ПФР уплачиваются ежемесячно, в то время как НДФЛ суммируется в конце календарного года.

Необходимо также учитывать, что некоторые доходы могут быть освобождены от уплаты отчислений или их ставки снижены. Также существует определенный порядок учета отпускных, премий и других выплат в расчете заработной платы.

В целом, для правильного и точного расчета заработной платы с учетом отчислений в фонды необходимо внимательно изучить порядок расчета и особенности уплаты каждого вида взносов.

Шаг 1: Определение базовой заработной платы

Одним из основных компонентов расчета заработной платы является базовая заработная плата. При ее определении необходимо учитывать различные факторы, такие как виды доходов, периоды уплаты, порядок налогообложения и отчислений в страховые фонды.

При расчете базовой заработной платы необходимо учитывать все доходы работника, которые подлежат налогообложению. К таким доходам могут относиться заработная плата, премии, вознаграждения и др. Не подлежат налогообложению только те доходы, которые исключены законодательством, например, оплата командировочных расходов.

Особенности расчета базовой заработной платы включают в себя учет сроков уплаты налоговых и страховых взносов, а также виды отчислений в соответствующие фонды. Так, например, при расчете заработной платы необходимо учитывать налогообложение по НДФЛ, а также отчисления в фонды социального страхования.

Для определения базовой заработной платы необходимо следить за правильным порядком учета всех доходов и отчислений в соответствие со стандартными требованиями. Имея все необходимые данные и выполняя расчеты в соответствии с законодательством, можно точно определить базовую заработную плату работника.

Шаг 2: Расчет отчислений в фонды

Расчет отчислений в фонды – это важный этап процесса расчета заработной платы. Отчисления в страховые фонды производятся с доходов работника согласно порядку, установленному законодательством о налогообложении.

В зависимости от вида дохода, некоторые типы доходов не подлежат отчислениям в фонды, а другие – подлежат. Для определения уровня взносов в фонды необходимо знать периоды, сроки и особенности оплаты отчислений с заработной платы.

При расчете отчислений следует учитывать, какие виды взносов устанавливает законодательство. В некоторых случаях работодатель может выполнять уплату взносов самостоятельно, в других – взносы удерживаются и перечисляются в фонды социального страхования вместе с налогом на доходы физических лиц (НДФЛ).

- Виды отчислений в фонды:

- Пенсионные отчисления

- Отчисления на обязательное медицинское страхование

- Отчисление на социальное страхование

- Взносы на обязательное страхование безработицы

- Особенности уплаты отчислений:

- Взносы могут быть выплачены как работником, так и работодателем

- Уплата взносов производится с определенного процента заработной платы

- Некоторые виды доходов, такие как премии или вознаграждения, могут не подлежать отчислениям

- Отчетность:

- Работодатель должен составить и представить отчетность в установленные сроки

- Отчетность включает в себя сведения о заработной плате и уплаченных взносах во внебюджетные фонды

Шаг 3: Вычисление общей зарплаты на руки

После того, как вы провели все необходимые расчеты, переходим к этапу вычисления общей заработной платы на руки.

Важно учитывать, что существуют различные виды отчислений, которые подлежат налогообложению и уплате в соответствующие фонды. Кроме того, у каждого вида страховых взносов есть свои сроки и порядок уплаты.

Одной из особенностей является то, что не все доходы подлежат налогообложению и отчислениям в фонды. Например, дополнительная оплата за сверхурочную работу или компенсация расходов, связанных с исполнением должностных обязанностей, могут быть освобождены от уплаты отчислений.

При вычислении общей заработной платы на руки необходимо учесть также уплату НДФЛ, размер которой зависит от уровня дохода работника.

- Список ключевых платежей, которые нужно учитывать:

- Пенсионный фонд;

- Фонд социального страхования;

- Федеральный фонд обязательного медицинского страхования;

- Уплата НДФЛ.

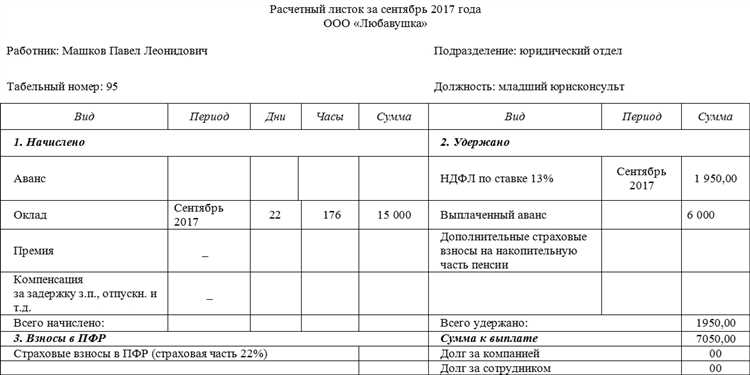

Можно воспользоваться таблицей, которая поможет правильно и качественно произвести расчет всех отчислений и посчитать общую заработную плату на руки.