В современной экономике возможно получение дохода не только на основе трудовых отношений с работодателем, но и в качестве самозанятого человека. Для регистрации и подтверждения статуса самозанятости необходима соблюдение определенных правил и инструкций, а также расчет налогов и учет особенностей этого вида деятельности.

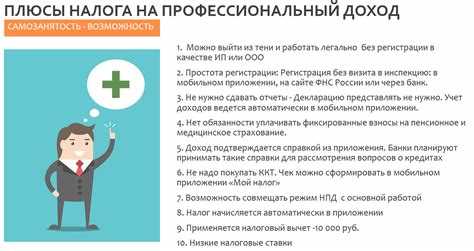

Оформление самозанятости продемонстрировало свои плюсы и минусы. С одной стороны, это играет на руку людям, которые хотят осуществлять свою деятельность без ограничений и на рынке труда. С другой стороны, возможны проблемы с налоговыми вычетами, низким доходом и потерей статуса из-за нарушения требований к этой форме заработка.

Пошаговая инструкция по оформлению самозанятости предполагает регистрацию на специальном портале налоговой инспекции, предоставление документов и информации о предстоящей деятельности, а также ежеквартальный расчет и уплата налогов в соответствии с законодательством Российской Федерации.

Особенности оформления самозанятости требуют внимательного изучения со стороны будущих занятых лиц, а также соблюдение требований и рекомендаций со стороны налоговых органов и специалистов в области правовой защиты. Стать самозанятым может любой гражданин РФ, но это требует осведомленности и знаний в области бухгалтерии и налогообложения.

Как оформить самозанятость: инструкция и советы

Для получения статуса самозанятости необходимо зарегистрироваться в налоговой службе. Это можно сделать онлайн, заполнив анкету на сайте ФНС. При регистрации необходимо указать свои персональные данные и данные о предпринимательской деятельности.

Пошаговая инструкция оформления самозанятости включает в себя подтверждение личности, выбор вида деятельности и расчет налогов. Важно учитывать особенности подсчета налогов в зависимости от выбранного вида деятельности.

Основным плюсом самозанятости является возможность получения дохода на основании своих трудовых усилий. Минусы включают в себя дополнительные расходы на налоги и отсутствие социальных льгот, доступных работникам с официальным статусом.

Важно отметить, что статус самозанятости может быть потерян при нарушении налогового законодательства или отсутствии дохода в течение 12 месяцев. Поэтому необходимо следить за своей финансовой деятельностью и своевременно выплачивать налоги.

- Не забудьте подтвердить свою личность при регистрации;

- Выберите вид деятельности и учтите особенности налогового оформления;

- Не забывайте своевременно выплачивать налоги, чтобы сохранить статус самозанятого;

Оформление самозанятости имеет свои особенности, но правильный подход к расчету налогов и контролю за доходами позволит успешно заниматься предпринимательской деятельностью и получать прибыль.

Онлайн-регистрация самозанятости: инструкция и особенности оформления статуса

Регистрация самозанятости – это отличный способ начать зарабатывать где угодно, без официального трудоустройства и графика работы. Всё, что вам нужно, это пройти простую процедуру регистрации в ФНС.

Для начала, вам необходимо зарегистрироваться с помощью личного кабинета на сайте государственных услуг. Данная процедура занимает от 5 до 7 минут.

- Плюсы регистрации самозанятости: отсутствие налогов на начальном этапе, свобода в выборе типа работы, возможность поддержки государства в виде льгот и субсидий.

- Минусы регистрации самозанятости: необходимость самостоятельно платить налог, подтверждение полученных доходов и учет их в декларации.

После прохождения регистрации вы получите статус самозанятого лица. Однако, для того, чтобы начать получать прибыль, нужно подтвердить свой статус в органах ФНС и зарегистрироваться в качестве индивидуального предпринимателя.

Пошаговая инструкция оформления статуса самозанятости:

- Пройдите регистрацию по указанной ссылке.

- Получите статус самозанятого лица.

- Перейдите на страницу «Личный кабинет самозанятого лица» и заполните свой профиль.

- Подтвердите свои доходы (в случае, если они были).

- Установите дату ежемесячного платежа и начните вести учет своих доходов.

- Регистрация в качестве индивидуального предпринимателя (при необходимости).

Оформление статуса самозанятости имеет свои особенности и требует дотошности со стороны пользователя. Важно не забывать о своих обязанностях по уплате налогов и ведение учета своих доходов.

Расчет налогов для самозанятых

Подтверждение статуса самозанятого – это только один из шагов на пути к оформлению своей деятельности как ИП. Наравне с этим подробно рассмотрим инструкцию и особенности расчета налогов.

Плюсы: налоговая нагрузка при самозанятости меньше, чем у ИП, а в приложении 1 Федерального закона № 390-ФЗ представлены тарифы поступлений в бюджет. Общая сумма, подлежащая уплате самозанятому человеку, зависит от сделанной работы и находится в пределах от 4 до 6%.

Минусы: необходимо понимать, что регистрация и расчет налогов – это только дополнительный график работы для самого себя, а также, при неуплате налогов, возможность потерять статус самозанятого.

Пошаговая инструкция по расчету налогов для самозанятости:

- Сначала приобретаем статус самозанятого и оформляемся в налоговом органе.

- Ознакомимся с тарифами поступлений в бюджет и определим ставку налога в зависимости от исходящей суммы. Существует общие рекомендации по подсчету — 4 или 6% суммы индивидуальных проектов.

- Каждый день (если проект выполнится в течение дня), или через неделю, месяц (если проект выполнен в этот период) выполняем налоговые декларации.

- Затем приступаем к расчету налогов. Умножаем сумму, получившуюся при выполнении работы, на нужный налоговый тариф.

- Оплачиваем ставку налога в соответствующие бюджетные органы, указав в документах статус самозанятого. В банковских отчетах статус самозанятого отображается как «доход физического лица».

| Сфера деятельности | Ставка налога | Количество платежей в месяц |

|---|---|---|

| Интернет-магазины | 4,2% | 1 |

| Грузоперевозки | 3,8% | 1 |

| Ремонт квартир | 6% | 1 |

Потеря статуса самозанятого и как ее избежать

Статус самозанятого может быть потерян в случае нарушения правил оформления и подтверждения налоговых отчетов. Это может привести к нежелательным последствиям, таким как штрафы и потеря льгот. Чтобы избежать этого, важно знать особенности оформления и подтверждения статуса.

Особенности регистрации и получения статуса самозанятости следует изучить в пошаговой инструкции. Также необходимо учитывать минусы, связанные с этим статусом. Например, невозможность выставления счетов юридическим лицам. Однако, при правильном использовании самозанятость может принести значительную выгоду.

- Подтверждение налоговых отчетов является одним из наиболее важных аспектов поддержания статуса самозанятого.

- В случае необходимости изменения данных, таких как ИНН и адрес регистрации, необходимо уведомить налоговую службу.

- Для избежания ошибок в налоговых отчетах, рекомендуется использовать специальное программное обеспечение.

Важно отметить, что потеря статуса самозанятого можно избежать, если проявлять бдительность при оформлении и подтверждении налоговых отчетов. Руководствуясь данной информацией, можно успешно использовать статус самозанятого в своих интересах.