- Шаг 1: Сбор необходимых документов

- Шаг 2: Выберите форму заявления, которая подходит для вашей ситуации

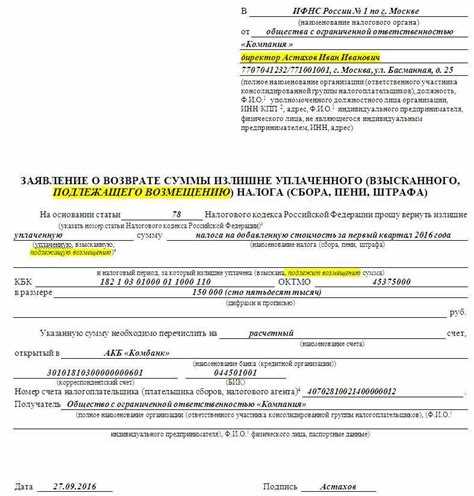

- Шаг 3: Заполните все обязательные поля формы заявления

- Шаг 4: Приложите копии необходимых документов к заявлению

- Отправка заявления на возврат переплаты по налогам в ФНС

- Шаг 5: Отправьте заявление в налоговую инспекцию

Ошибки заполнения заявления на возврат переплаты по налогам — это распространенная проблема, с которой сталкиваются многие налогоплательщики. Ситуация, когда налогоплательщик уплатил налог в большем размере, чем требовалось, может возникнуть по здоровому усмотрению, по ошибке или из-за недостатка знаний о законодательстве. Если переплата устраняется в форме зачета излишне уплаченных сумм в качестве последующих платежей, то сохранившийся в распоряжении налогоплательщика остаток переплаты в праве быть изъят ФНС после подачи заявления.

Целью данной статьи является рассказать, как правильно заполнить форму заявления на возврат переплаты по налогам в ФНС. Налогоплательщик, который хочет заявить о переплате налога и получить ее распоряжение, должен передать заявление, в котором указывается сумма переплаты и причина ее возникновения. Заявление составляется на основе требований ФНС и должно быть заполнено как можно более точно и ясно.

Заполняем заявление на возврат переплаты по налогам обязательно, когда налогоплательщик уверен в том, что переплаченная сумма необходима для возвращения в бюджет, так как ее нельзя списать по предназначению. Поэтому излишне уплаченного налога можно безболезненно избавиться, и при этом еще и подкрепить собственный бюджет, используя максимальную выгоду.

Важно понимать, что правильное заполнение заявления на возврат переплаты по налогам является ключевым моментом, который определит успех или неудачу запроса.

В заключении, существует много способов, чтобы извлечь максимальную выгоду из переплаты по налогам. Однако, чтобы эти способы были эффективны, необходимо правильно заполнять заявление на возврат переплаты. Ошибка в заявлении может означать, что заявление будет отклонено и переплата не будет возвращена. Поэтому перед заполнением заявления необходимо хорошо подготовиться, изучив соответствующие правила.

Шаг 1: Сбор необходимых документов

Перед тем, как заявить о возврате излишне уплаченного налога, необходимо собрать определенные документы. В первую очередь это квитанция об уплате налога, которую вы получили в момент уплаты. Также вам потребуется копия декларации по налогам, которую вы заполняли в соответствующем сроке.

Если вы получали доход из разных источников, вам необходимо собрать дополнительные документы, подтверждающие этот доход. Это могут быть договоры, счета-фактуры, контракты и т.д. Важно, чтобы вы предоставили все документы, которые могут оказаться необходимыми для распоряжения переплатой.

Не забудьте также проверить, можно ли вам использовать переплату налога в зачет уплачиваемых налогов в будущем. Это может быть выгоднее, чем заполнять заявление на возврат излишне уплаченного налога. Если вы выбираете этот вариант, определенные документы вам тоже потребуются — в частности, копия квитанции об оплате и декларации по налогам.

- Квитанция об уплате налога

- Декларация по налогам

- Дополнительные документы о доходе

- Копия документа, подтверждающего возможность использования переплаты в зачет уплачиваемых налогов

Шаг 2: Выберите форму заявления, которая подходит для вашей ситуации

Когда вы обнаружили переплату по налогам, вы можете выбрать между заявлением об зачете уплаченного налога и заявлением на возврат денег. Как правильно заполняем и оформляем эти заявления?

Если вы желаете зачесть переплату на налог будущих периодов, нужно заполнить заявление об зачете уплаченного налога. Эта форма подходит тем, кто пользуется данной услугой в первый раз или у кого переплата появилась недавно.

В случае, если вы предпочитаете распорядиться переплатой самостоятельно и получить деньги обратно, вы должны заявить о возврате переплаты по налогам. Эта форма нужна тем, кто ранее не использовал зачет уплаченного налога и не собирается его использовать в ближайшее время.

Ознакомьтесь с требованиями ФНС к заполнению каждой из форм заявления и воспользуйтесь соответствующим бланком. Заявление позволит вам избавиться от переплаты и вернуть лишние средства в государственный бюджет, где они будут израсходованы на благо населения.

Шаг 3: Заполните все обязательные поля формы заявления

Заявление о возврате излишне уплаченных налогов является документом, который подает налогоплательщик, когда у него возникает переплата налога. Для того, чтобы заявить о переплате налога, необходимо правильно заполнить форму заявления на возврат переплаты по налогам в ФНС.

Для успешного заполнения заявления необходимо указать все обязательные поля. К таким полям относятся данные о налогоплательщике (ФИО или наименование организации), ИНН, сумма переплаты, период, за который уплачены налоги, а также реквизиты банковского счета, на который необходимо зачислить переплату (если такой зачет не возможен).

Важно правильно заполнять данные о переплате, чтобы избежать ошибок и не отнять у бюджета излишне выплаченные средства. Также стоит учитывать, что переплата может быть использована в качестве зачета на будущие налоговые платежи. Поэтому необходимо внимательно заполнять все данные и решить, как распорядиться суммой переплаты по налогу.

- Укажите все обязательные поля в форме заявления.

- Убедитесь, что данные о переплате указаны правильно.

- Выберите, как распорядиться переплатой налога: зачесть на будущие платежи или получить деньги на свой банковский счет.

Шаг 4: Приложите копии необходимых документов к заявлению

После того, как мы правильно заполнили заявление на возврат переплаты по налогам в ФНС, наступает важный этап — приложение необходимых документов к заявлению. Это нужно для обоснования требования об излишне уплаченном налоге и для того, чтобы налоговые органы могли распорядиться переплатой в соответствии с налоговым законодательством.

Документы, которые необходимо приложить к заявлению, зависят от конкретной ситуации и могут включать в себя:

- Копии деклараций об уплате налогов за тот период, за который требуется вернуть переплату;

- Копии платежных поручений или квитанций об уплате налога;

- Доказательства оснований для зачета переплаты налога в будущих налоговых периодах, если вы решили воспользоваться этой возможностью;

- Копии документов, подтверждающих право на льготу или освобождение от уплаты налога.

Когда вы подготовите необходимые документы, не забудьте их приложить к заявлению. Только вместе с ними налоговые органы могут рассмотреть ваше требование о возврате переплаты налога и принять решение об этом.

Отправка заявления на возврат переплаты по налогам в ФНС

Шаг 5: Отправьте заявление в налоговую инспекцию

Когда заявление на возврат излишне уплаченного налога уже заполнено и подписано, его нужно отправить в налоговую инспекцию.

В заявлении нужно указать, как именно вы хотите получить возврат переплаты по налогам – наличными, банковским переводом или зачетом в будущем.

Не забывайте указывать все необходимые реквизиты и приложения к заявлению, если они имеются. Если вы сообщили неправильную информацию или не верно указали реквизиты, это может привести к задержке или отказу в возврате переплаты по налогам.

После получения заявления в налоговой инспекции и его рассмотрения, налоговая организация обязана распорядиться переплатой в соответствии с вашим заявлением. Ваша переплата будет перечислена на ваш банковский счет, выдана на руки или зачтена в будущем.