- Минимальный платеж по кредитке: что это такое?

- Минимальный платеж по кредитной карте: определение и смысл

- Как рассчитать минимальный платеж по кредитной карте?

- Методика расчета и примеры

- Почему не стоит избегать минимального платежа по кредитной карте?

- Расходы на проценты и время погашения кредита

- Как выбрать карту с выгодной ставкой?

- Сравнение условий и ставок кредитных карт

- Как избежать неустоек при просрочке платежа по кредитной карте?

- Советы и рекомендации

- Плюсы и минусы минимального платежа на кредитной карте

- Анализ ситуаций и решений

Вы когда-нибудь задумывались о том, сколько процентов начисляются за просрочку оплаты по кредитной карте? А что такое минимальный платеж и как он формируется? В этой статье мы ответим на эти и многие другие вопросы.

Каждый человек, имеющий кредитную карту, должен знать, как рассчитать минимальный платеж и избежать неустоек. Но с чего начать и из чего формируется этот платеж?

Минимальный платеж – это сумма, которую необходимо оплатить ежемесячно по кредитной карте. Это не полная сумма задолженности, а лишь проценты за использованную сумму и небольшой взнос на погашение основного долга.

Многие люди задаются вопросом: «Можно ли самостоятельно рассчитать минимальный платеж по кредитной карте? И какие проценты начисляются самостоятельно?» За неоплату по кредитке начисляются высокие проценты, а сформированный минимальный платеж может быть недостаточен для погашения задолженности и избежания штрафных санкций.

В данной статье мы расскажем, как выбрать карту с выгодной ставкой и избежать неустоек, а также подскажем, как посчитать минимальный платеж по кредитной карте и когда самостоятельно формировать необходимую сумму.

Минимальный платеж по кредитке: что это такое?

Минимальный платеж по кредитной карте — это сумма, которую необходимо оплатить каждый месяц, если вы не хотите находиться в просрочке.

Как формируется этот платеж? Он рассчитывается на основе процентной ставки и остатка задолженности на карте.

Человек ли его платит или может самостоятельно рассчитать сумму? Минимальный платеж по кредитной карте формируется автоматически банком, и человек обязан его оплатить. Однако, можно самостоятельно рассчитать необходимую сумму платежа, чтобы избежать неустоек.

Что происходит, если не оплатить минимальный взнос за месяц? Это может привести к просрочке, потере льготной процентной ставки и негативному влиянию на кредитный рейтинг.

Как выбрать карту с выгодной ставкой и избежать неустоек? Необходимо внимательно изучить условия кредитных карт и выбрать ту, которая подходит под ваши нужды и возможности. Также, следует оплачивать больше минимального ежемесячного платежа, чтобы избежать дополнительных процентов и неустоек за просрочку.

Минимальный платеж по кредитной карте: определение и смысл

Минимальный платеж – это сумма, которую человек платит за использование кредитной карты в месяц и которая формируется исходя из необходимой суммы взноса за кредит, процентов за использование кредита и оплату прошлой задолженности.

Как рассчитать минимальный платеж на кредитке? Это можно сделать самостоятельно, зная проценты, которые начисляются на кредитную карту. Обычно процентная ставка указывается в договоре на кредитную карту. Необходимую сумму взноса и прошлую задолженность можно узнать на сайте банка или в его отделении.

Однако, не всегда стоит полагаться на рассчеты банка. Иногда можно потеряться в море цифр и стать должником, особенно если возникла просрочка по оплате. Поэтому, если считать ежемесячный платеж на кредитной карте самостоятельно, можно избежать дополнительных неустоек и платежей.

Но что делать, если на кредитке неизвестно, сколько надо платить в месяц? Чего стоит избегать? Никогда не платите только минимальный платеж по кредитной карте. Хоть это и позволяет воспользоваться кредитом еще на один месяц, в дальнейшем вы проценты за использование кредита заплатите в разы больше.

Итак, лучше всего платить больше минимального платежа, чтобы избежать каких-либо проблем с кредитной картой и долгами.

Как рассчитать минимальный платеж по кредитной карте?

Минимальный ежемесячный платеж – это наименьшая сумма, которую необходимо оплатить владельцу кредитной карты за использование кредитных средств. Он формируется из зачета процентов и необходимой суммы взноса, а также может включать штрафные проценты за просрочку.

Человек, который не платит полную сумму задолженности за использование кредитных средств на кредитной карте, должен будет уплатить минимальный платеж за текущий месяц, который будет начислен автоматически. В случае нарушения сроков оплаты начисляются штрафные проценты и необходимая сумма платежа будет еще выше.

Как рассчитать минимальный платеж самостоятельно? Можно воспользоваться онлайн-калькулятором или посчитать сумму вручную. Для этого необходимо знать, по какой ставке начисляются проценты на кредитке, и за какой период начисляются проценты – за месяц или за день. Также нужно знать, как формируется минимальный платеж – из процентов и необходимой суммы взноса или только из процентов.

Выбирая карту с выгодной ставкой, необходимо обращать внимание не только на размер процентов, но и на сроки начисления и сумму минимального платежа. Избегайте неустоек за просрочку, чтобы не платить лишние деньги. Рассчитайте минимальный ежемесячный платеж заранее, чтобы не попадать в неприятные финансовые ситуации.

Методика расчета и примеры

Минимальный платеж по кредитке — это ежемесячный платеж, который необходимо внести за пользование кредитной картой. За что и сколько платит человек при оплате по карте? Как рассчитать минимальный платеж самостоятельно?

Минимальный платеж формируется из суммы определенного процента от задолженности по кредитке. Во многих случаях это около 5%. Если человек не оплатил всю сумму задолженности вовремя, начисляются проценты за просрочку. Эти проценты также включаются в минимальный платеж, который нужно внести. Что делать, если необходимую сумму на оплату нет?

Если не оплатить минимальный платеж вовремя, начисляются неустойки и штрафы за просрочку. Когда дело доходит до выбора карты, следует обращать внимание на процентную ставку, чтобы избежать высоких платежей. Либо можно самостоятельно рассчитать минимальный платеж и планировать свои финансы, избегая просрочки и штрафов.

Для расчета минимального платежа по кредитке нужно знать сумму задолженности и процентную ставку. Далее, процент от задолженности умножается на 1 + процент за просрочку и на количество дней в месяце, после чего полученная сумма округляется в большую сторону. Таким образом, самостоятельно посчитать минимальный платеж можно без проблем.

| Пример расчета: | |

|---|---|

| Сумма задолженности: | 20 000 |

| Процентная ставка: | 20% |

| Процент за просрочку: | 5% |

| Количество дней в месяце: | 30 |

| Расчет: | 20 000 * 0,20 * 1,05 * 30 = 12 600 |

| Минимальный платеж: | 12 600 (округление до 13 000) |

Рассчитывать минимальный платеж по кредитке самостоятельно — это просто и удобно. Таким образом, можно избежать неустоек и штрафов за просрочку, а также планировать свои финансы более эффективно.

Почему не стоит избегать минимального платежа по кредитной карте?

Минимальный платеж формируется ежемесячно, когда человек платит за использование кредитки. Что такое минимальный платеж? Это сумма, которую необходимо оплатить за кредитную карту каждый месяц. Если человек не может рассчитать необходимую сумму самостоятельно, то банк самостоятельно начисляет минимальный взноса.

Однако, не стоит использовать минимальный платеж по кредитной карте. Это связано с тем, что за этот платеж начисляются проценты. Если же пользователь не платит самостоятельно, то его задолженность по карте продолжает формироваться, в результате чего он может получить неустойку за просрочку оплаты.

Среди преимуществ использования минимального платежа можно выделить только одно — это возможность сохранить свою кредитную историю без нарушений. Однако существует множество недостатков, связанных с использованием минимального платежа.

- Если постоянно пользоваться минимальным платежом, то задолженность на карте будет постоянно увеличиваться, а сумма процентов будет расти.

- При использовании минимального платежа увеличивается общая сумма переплаты за кредитную карту.

- Использование минимального платежа может привести к тому, что человек зависнет в долгах.

Что делать, чтобы избежать необходимости использовать минимальный ежемесячный платеж? Можно самостоятельно посчитать сумму оплаты по кредитной карте и оплачивать ее в срок. Также можно выбрать карту с выгодной процентной ставкой и избегать неруппойки за просрочку. Оплата по кредитной карте самостоятельно позволит не только избежать неудобств, связанных с минимальным платежом, но и дает возможность укрепить свою кредитную историю.

Расходы на проценты и время погашения кредита

Помимо основной суммы кредита, на кредитной карте начисляются проценты. Как именно они формируются и что нужно знать человеку, который берет кредитную карту? Конечно же, каждый банк имеет свое своеобразное предложение, но в целом принцип очень прост — проценты начисляются по договору и выбранной кредитной ставке.

Для того чтобы избежать просрочек и штрафных санкций, необходимо оплату процентов и платеж по основному долгу осуществлять своевременно, каждый месяц.

В большинстве случаев, банки предлагают клиенту два варианта погашения кредита: самостоятельно или по минимальному платежу. При самостоятельном платеже клиент может оплачивать какую угодно сумму выше минимальной, уменьшая время планового погашения и сумму начисляемых процентов, а также избегая штрафных санкций.

Что касается минимального платежа, то это сумма, которую предлагает банк каждый месяц для оплаты кредита. Но этот платеж никак не покрывает всю сумму задолженности по кредиту и не гарантирует его погашение в срок. Следовательно, начисляемые проценты в таком случае будут расти и увеличивать общую сумму погашения кредита.

Выбирая кредитную карту, необходимо обратить внимание на условия по выплате процентов и выбрать карту с наиболее выгодными ставками. Предварительно, можно рассчитать необходимую сумму платежа и время погашения кредита с помощью онлайн-калькуляторов и консультаций с работниками банка.

Как выбрать карту с выгодной ставкой?

При выборе кредитной карты не только важно обратить внимание на лимиты, но и на условия ежемесячных платежей. Один из таких важных критериев — это размер процентной ставки, которая начисляется за использование кредита.

Чтобы определить, какая карта будет наиболее выгодной, человеку необходимо рассчитать минимальный платеж самостоятельно. Такой расчет позволяет понять, сколько денег он будет платить за кредитную карту каждый месяц, и чего стоит ожидать.

На кредитной карте минимальный ежемесячный платеж из суммы займа. При этом за каждый день просрочки начисляются проценты на остаток задолженности. Именно поэтому необходимо знать, как рассчитать этот платеж заранее, так как именно он будет базисом для расчета оплаты по карте.

Чтобы самостоятельно посчитать минимальный платеж, можно воспользоваться формулой, которую предоставляет банк, или воспользоваться онлайн-калькуляторами. Также стоит обратить внимание на условия оплаты после просрочки, чтобы избежать неустоек.

Если для человека необходимо выбрать карту с выгодной ставкой, он должен прежде всего ознакомиться с условиями карточных продуктов разных банков, а затем сделать выбор. Важно не только выбирать ставку, но и проверять скрытые комиссии, пересмотреть также лимиты и другие условия, чтобы не пожалеть о своем выборе в будущем.

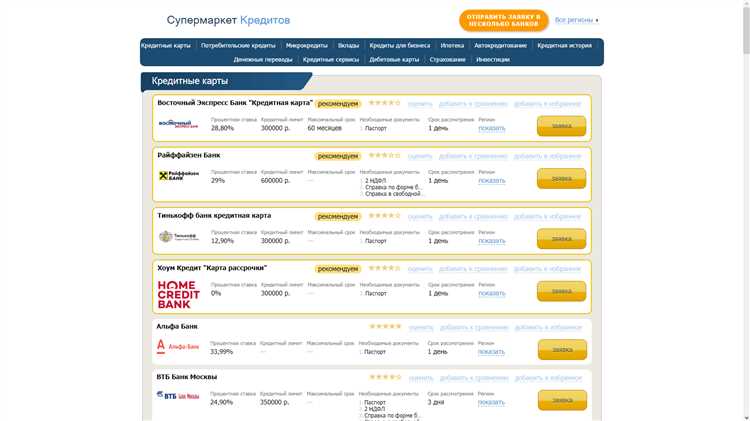

Сравнение условий и ставок кредитных карт

Прежде чем оформить кредитную карту, необходимо изучить условия и ставки, которые предлагают различные банки. Человек должен определить, что для него является наиболее выгодным вариантом: низкий процент по кредитным средствам, отсутствие комиссий за снятие наличных, бесплатное обслуживание и прочее.

Кроме того, стоит изучить, как формируется ежемесячный платеж и как начисляются проценты по кредитной карте. Оплата может происходить как самостоятельно, так и автоматически за счет необходимой суммы на карте. Если человек не может платить всю необходимую сумму за месяц, можно совершать минимальный взнос, но стоит помнить, что за такую услугу начисляются проценты.

Если произошла задержка платежа, стоит учитывать, что банк может выставить штрафные санкции, которые называются неустойками. Либо же банк начислит на клиента пени за просрочку. Перед оформлением кредитной карты необходимо рассчитать все условия и стараться соблюдать сроки оплаты, чтобы избежать дополнительных затрат и проблем с банком.

- Что такое минимальный ежемесячный платеж?

- Как рассчитать этот платеж самостоятельно?

- Когда и за что начисляются проценты по кредитке?

- Как выбрать карту с наиболее выгодной ставкой?

- Что делать, если произошла просрочка платежа по кредитной карте?

Как избежать неустоек при просрочке платежа по кредитной карте?

Если вы не сможете заплатить минимальный платеж по кредитной карте в срок, то вы становитесь «нарушителем» договора с банком. В таком случае могут начисляться неустойки и проценты за просрочку платежа. Но как можно избежать этих дополнительных расходов?

- Прежде всего, необходимо знать, из чего формируется ежемесячная оплата по кредитной карте. Это может включать в себя проценты по кредиту, различные комиссии, а также сумму задолженности.

- Чтобы избежать просрочки платежа, необходимо планировать свой бюджет и следить за датами платежей. Если вы знаете заранее, что не сможете оплатить кредит, стоит сообщить об этом своему банку и узнать о возможности переноса даты платежа.

- Не стоит полагаться только на минимальный платеж, который указан в ежемесячном выписке. Он часто недостаточен для погашения задолженности и может привести к просрочке платежа.

- Если вы все же не можете заплатить необходимую сумму в срок, стоит рассмотреть возможность самостоятельно посчитать ежемесячный взнос, который позволит вам погааить долг по кредитной карте.

При возникновении просрочки платежа по кредитной карте могут начисляться дополнительные проценты и неустойки, что создаст дополнительные расходы для вас. Но соблюдая определенные правила и планируя свои финансы, можно избежать подобных ситуаций и сохранить свои средства.

Советы и рекомендации

Когда вы берете кредитную карту, обязательно узнайте, как формируется минимальный ежемесячный платеж. Это такое платеж, который необходимо оплатить каждый месяц за пользование кредитными средствами. Он состоит из суммы процентов и части основного долга. Если не платить минимальный платеж, вы попадете в просрочку и возможно, вам начислят неустойку.

Но помните, что минимальный платеж необходим только для того, чтобы избежать просрочки. Но при этом вы будете платить больше процентов по долгу. Рекомендуется выплачивать ежемесячный платеж больше минимального, чтобы избежать накопления долга и переплаты за проценты.

Если вы хотите самостоятельно посчитать необходимую сумму ежемесячного взноса, то на многих сайтах банков есть калькуляторы для расчета ежемесячного платежа. В них нужно ввести данные о сумме кредита, процентной ставке, сроке кредитования и другие условия. Калькулятор произведет расчет и покажет, сколько нужно платить ежемесячно.

Если вы уже имеете кредитную карту, то также можно самостоятельно рассчитывать необходимую сумму ежемесячного платежа. Для этого нужно взять сумму основного долга и умножить на процентную ставку по карте. Полученную сумму нужно разделить на 12 месяцев и прибавить к сумме основного долга. Таким образом, получится необходимая сумма ежемесячного платежа.

- Не забывайте своевременно платить за пользование кредитной картой, чтобы избежать просрочки и начисления неустоек.

- Внимательно изучайте условия кредитных карт и выбирайте карту с наиболее выгодной процентной ставкой.

- Старайтесь выплачивать ежемесячный платеж больше минимального, чтобы не увеличивать свой долг и не переплачивать за проценты.

Плюсы и минусы минимального платежа на кредитной карте

Минимальный платеж – это сумма, которую человек должен оплатить каждый месяц по кредитной карте. Он рассчитывается как процент от задолженности и может быть не меньше определенной суммы. Такой платеж удобен, когда у человека временно нет возможности выплатить полную сумму долга.

Однако, платить только минимальный платеж не выгодно. Во-первых, проценты начисляются на оставшуюся задолженность, что увеличивает сумму долга. Во-вторых, такой платеж растягивает погашение на долгое время и уходит больше денег на проценты.

Чтобы избежать неустоек и просрочек, необходимо с самого начала рассчитать, какую сумму можно платить каждый месяц за кредит. Также можно самостоятельно посчитать, сколько процентов будет начисляться за каждый месяц.

Выбирая кредитную карту, необходимо обратить внимание на ставку процентов и условия возврата. Если у человека возникают просрочки, то на минимальный платеж могут начисляться дополнительные проценты.

Итак, минимальный платеж на кредитке – это удобство или ловушка? Все зависит от того, как человек рассчитывает свой бюджет и насколько уверен в своих возможностях погашения задолженности. В любом случае, минимальный платеж стоит использовать только в крайних случаях, когда других возможностей нет.

Анализ ситуаций и решений

Когда человек оформляет кредитную карту, он должен понимать, что каждый месяц ему будет необходимо производить оплату по карте. Это может быть как ежемесячный взнос, так и минимальный платеж.

Минимальный платеж формируется из суммы задолженности по кредитной карте и процентов, начисляемых за использование кредита. Многие люди думают, что оплатив минимальный платеж, они избежат просрочки. Однако это не так. При минимальном платеже задолженность на карте увеличивается, и каждый месяц начисляются проценты за использование кредита, что в долгосрочной перспективе может привести к большой сумме долга.

Чтобы избежать неустоек, необходимо понимать, как рассчитывается минимальный платеж. Его можно посчитать самостоятельно, взяв во внимание процентную ставку, задолженность по кредитке и срок погашения долга.

Чтобы избежать непредвиденных проблем с кредиткой, необходимо выбрать карту с выгодной процентной ставкой и правильно планировать свои расходы. Важно не тратить больше, чем есть на карте, и своевременно производить оплату за использование кредита, избегая минимальных взносов и просрочек.

Если же человек уже оказался в сложной ситуации с кредитной картой, то необходимо приступать к поиску решений. Можно обратиться к специалистам по финансовому планированию, которые помогут разработать стратегию по погашению долга и избеганию неустоек.