- Налоговый вычет при продаже земельного участка: 5 шагов для избежания штрафов

- Шаг 1. Правильное определение налоговой базы

- Шаг 2. Уточнение информации об участке

- Шаг 3. Подготовка документов для получения налогового вычета

- Шаг 4. Соблюдение сроков и порядка подачи документов

- Контроль за получением налогового вычета и оплатой налогов

- Избежание пени и штрафов при продаже земельного участка

- Зачем нужно избегать штрафов и пени

Продажа земельного участка — это не только затратное мероприятие, но и связанное с налоговыми обязательствами. Налоговый вычет в 1 млн. рублей при продаже земельного участка предоставляется физическим лицам, но не юридическим. Однако, точно ли вы понимаете, как не допустить нарушения налогового законодательства?

При продаже земли, необходимо уплатить налог на прибыль организаций или подоходный налог для индивидуальных предпринимателей. Также следует знать, что за неуплату налогов предусмотрена административная и уголовная ответственность.

Если вы не хотите платить штрафы и пени за неуплату налогов, то на этапе продажи земельного участка необходимо придерживаться определенных правил и соблюдать налоговые нормы. Кому платят налоги и кто несет ответственность за их неуплату – за этими вопросами стоит обращаться к специалистам.

Пропустите хотя бы один из пунктов, и вас ждет не только задержание получения налогового вычета в 1 млн. рублей, но и административные штрафы. Чтобы избежать неприятностей, на нашем сайте НТВП «Кедр-Консультант» мы расскажем вам о 5 шагах, которые помогут не нарушить закон и правильно продать земельный участок.

Налоговый вычет при продаже земельного участка: 5 шагов для избежания штрафов

Кому и зачем платить налоги при продаже земли? Налоговая ответственность за неуплату налогов на землю лежит на индивидуальных предпринимателях и юридических лицах, которые продают земельные участки.

Шаг 1: Уточните, к какому виду земель относится ваш участок и какие налоговые ставки для него действуют.

Шаг 2: Рассчитайте налоговые обязательства за продажу земли, учитывая возможные налоговые вычеты, включая налоговый вычет в один миллион рублей.

Шаг 3: Уплатите налоги точно и в срок, чтобы избежать административной ответственности за неуплату.

Шаг 4: Не пропустите возможность получить налоговый вычет в 1 млн. рублей при продаже земельного участка.

Шаг 5: Для физических лиц налоговые обязательства платятся в момент продажи земли, а для юридических лиц – после заключения договора купли-продажи. При неуплате налогов и штрафов придется ответственность нести за неуплату.

Шаг 1. Правильное определение налоговой базы

При продаже земельного участка одним из главных вопросов, которые нужно решить, является определение налоговой базы. Если вы пропустите этот этап или определите налоговую базу неточно, придется платить штрафы и пени.

Зачем платить налоги? Налоговые платежи – это обязательные платежи, которые необходимо уплатить за продажу земли. Если налоги не будут уплачены или будут уплачены не полностью, за это неисполнение или несвоевременное исполнение налоговой обязанности налогоплательщик может понести административную ответственность.

Как определить налоговую базу? Налоговая база – это сумма дохода, которую вы получаете за продажу земельного участка. Налоговая база может отличаться для физических лиц и юридических лиц (ИП или организации).

- Для физических лиц налоговая база рассчитывается как разница между стоимостью земельного участка при продаже и стоимостью земли на день приобретения.

- Для юридических лиц (ИП или организации) налоговая база рассчитывается как разница между стоимостью земельного участка при продаже и стоимостью земли на день включения ее в уставный капитал организации.

Неуплату налога никто не отменял, поэтому при продаже земельного участка точно определите налоговую базу и не платите штрафы и пени за неуплату налогов.

Шаг 2. Уточнение информации об участке

Перед продажей земельного участка на сумму свыше 1 млн. рублей, важно точно узнать, какие налоги и зачем придется платить. Если не уточнить информацию, можно пропустить моменты, где придется уплатить налоги и попасть под административную ответственность.

В первую очередь, необходимо узнать, кому принадлежит участок – юрлицу или физлицу. Для каждого из них действуют свои правила оплаты налогов. Физлица платят НДФЛ с продажи земли, а юридические лица не платят этот налог.

- Для юридических лиц при продаже необходимо уплатить налог на прибыль от реализации имущества (НПД). Этот налог рассчитывается исходя из продажной цены, а не из разницы между покупной и продажной стоимостью.

- Также при продаже земельного участка может налагаться земельный налог. Его размер зависит от кадастровой стоимости земли и от того, за какой период времени платить этот налог.

Чтобы не платить недопустимые штрафы и пени за неправильное уплату налогов, необходимо проверить всю информацию за счет продажи земли. Все налоговые платежи необходимо уплатить вовремя. Иначе на продавца может быть наложена административная ответственность.

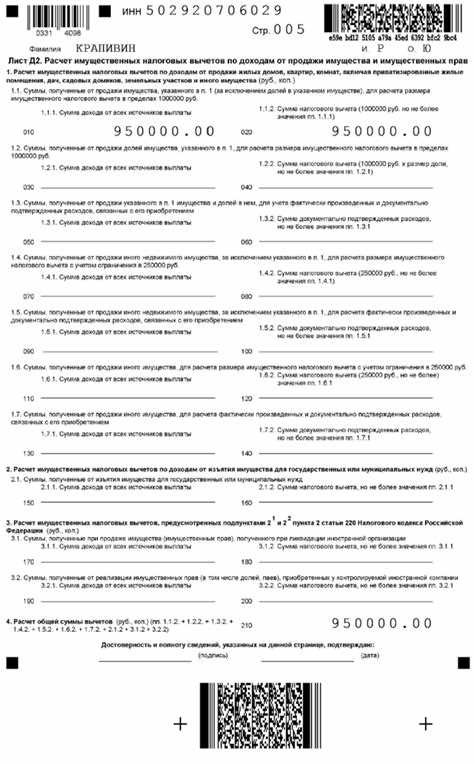

Шаг 3. Подготовка документов для получения налогового вычета

На этом этапе придется собрать необходимые документы для получения вычета при продаже земельного участка. Без правильно оформленных документов вы не сможете получить вычет, а это приведет к дополнительным налогам и административной ответственности.

Зачем нужны документы? Они необходимы для того, чтобы убедить налоговую службу в том, что вы действительно продали земельный участок, и вам положен налоговый вычет.

Если при продаже земли вы получили доход, то придется уплатить налоги. Если вы не предоставите все нужные документы, то на вас может быть наложена ответственность за неуплату налогов.

Индивидуальные предприниматели и юридические лица должны точно знать, какие документы им нужно предоставить, чтобы получить вычет и не платить лишних налогов. Не пропустите этот этап и своевременно подготовьте все необходимые документы.

- Документы, подтверждающие право на собственность участка

- Документы о продаже участка

- Декларация по налогу на прибыль или доходы физических лиц

- Разрешение на продажу участка (в случае, если участок находится в зоне с особыми условиями использования земли)

Шаг 4. Соблюдение сроков и порядка подачи документов

Зачем платить налоги при продаже земли?

Неуплату налогов за продажу земельного участка категорически не рекомендуется. Налоговые органы точно выявят неуплату и наложат налоговые пени и штрафы за нарушение правил. В итоге, за неуплату налогов можно будет не только заплатить изначально не выплаченную сумму налога, но и возместить пеню и штрафы, а также нести ответственность за нарушения в сфере налогов.

Кому придется уплатить налог?

Вне зависимости от того, юридическое лицо или частное лицо продает земельный участок, необходимо уплатить налог на прибыль физических лиц или налог на прибыль юридических лиц. В случае если продавец является ИП, он также должен рассчитать и уплатить необходимый налог.

Какие документы нужно соблюдать для уплаты налогов?

Для уплаты налогов необходимо понимать порядок его уплаты и соблюдать сроки, а также правильно заполнять документы, связанные с налогами. Не пропустите сроки для подачи документов, так как за пропуск срока могут наложить административную ответственность. Для юридических лиц необходимо заполнить налоговую декларацию и представить ее в налоговую инспекцию в установленный срок. Физические лица должны заполнить свидетельство о регистрации в качестве налогоплательщика и произвести уплату налога до истечения года после продажи земельного участка.

Контроль за получением налогового вычета и оплатой налогов

После оформления налогового вычета при продаже земельного участка не стоит расслабляться. Вам придется уплатить налоги, а неуплату может повлечь административную ответственность.

Кому платить и зачем? Если вы физическое лицо, то вам придется уплатить налог на доход от продажи земли. Если же вы индивидуальный предприниматель или юридическое лицо, то вам придется уплатить налог на прибыль от реализации имущества (в данном случае — земли).

Не пропустите контроль за своевременной уплатой налогов, так как неуплату налогов могут взыскать с вас пени и штрафы. Будьте внимательны и платите налоги своевременно, чтобы избежать неприятных последствий.

- Вам придется уплатить налог на доход от продажи земли, если вы физическое лицо.

- Индивидуальные предприниматели и юридические лица должны уплатить налог на прибыль от реализации имущества.

- Неуплату налогов могут взыскать с вас пени и штрафы.

- Не пропускайте контроль за своевременной уплатой налогов, чтобы избежать административной ответственности.

Избежание пени и штрафов при продаже земельного участка

Зачем платить налоги? Для того, чтобы не придется уплатить административную ответственность за неуплату налогов. При продаже земельного участка точно платят налоги, за неуплату которых придется заплатить штраф и пеню.

Кому придется платить налоги при продаже земельного участка? ИП и юрлицам, у которых имеется частная собственность на землю.

На кого будет возложена ответственность за неуплату налогов? На владельца и уполномоченного лица, которое должно заботиться о возврате налоговых сумм в бюджет.

Что нужно сделать для избежания пени и штрафов при продаже земельного участка? Уплатить налог по итогам года, не дожидаясь момента продажи земли. Следить за своевременностью оплаты налогов и должным образом оформлять сделки с недвижимостью.

- Не уплачивать налоги на землю – это незаконно;

- Не реализовывать землю без уплаты налогов – это недопустимо;

- За неуплату налогов юридические лица и ИП могут быть понесены административной ответственности.

Зачем нужно избегать штрафов и пени

При продаже земельного участка вам придется уплатить налоги. Но, если неуплату налогов обнаружит налоговая инспекция, то вам придется ответить за это. Платить придется не только налог, но и административную ответственность.

Если вы являетесь юрлицом, то неуплата налогов может повлечь серьезные последствия. Вам придется уплатить не только налог, но и штрафы и пени.

Поэтому избегайте ошибок при уплате налогов! Если вы не уплатите налог точно по срокам, то пропустите срок выплаты штрафов и пеней.

Зачем рисковать своими деньгами и ответственностью за неуплату налогов? Лучше уплатить налогов при продаже земли точно по срокам, и не платить при этом штрафы и пени.