- Бухгалтерский учет расчетов налогов и взносов с заработной платы

- Счет 70 и его особенности

- Проводки при учете расчетов налогов и взносов

- Депонирование и удержание налогов и взносов

- Налог на доходы физических лиц и его отражение в бухучете

- Учет заработной платы и налогообложение выплат

- Порядок подачи и сдачи налоговых деклараций

- Ответственность бухгалтера за правильность учета налогов и взносов

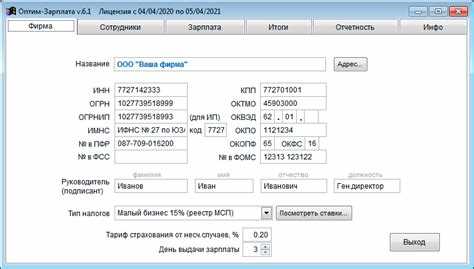

Ведение бухгалтерского учета — это важный аспект любой компании, занимающейся предоставлением услуг или производством товаров. Одной из главных составляющих заработной платы являются налоги и взносы, которые должны быть правильно рассчитаны и учтены в учетной системе.

Расчеты по налогам и взносам производятся в специальном счете 70, который позволяет отслеживать все финансовые потоки, связанные с заработной платой. Помимо этого, необходимо правильно проводить все соответствующие проводки, чтобы избежать ошибок и недостатков в бухгалтерской документации.

Кроме того, особенное внимание следует уделять депонированию налоговых и взносных сумм, чтобы избежать штрафов и последствий в виде дополнительных налогов. В связи с этим, компании должны разбираться в правилах и требованиях налоговой системы, чтобы соблюдать все законы и предписания, касающиеся учета расчетов налогов и взносов с заработной платы.

Бухгалтерский учет расчетов налогов и взносов с заработной платы

Расчеты по заработной плате являются важной составляющей работы бухгалтерского учета предприятия. Это связано с необходимостью правильного расчета налогов и взносов с заработной платы работников. Для этого используется счет 70 «Расчеты с персоналом по оплате труда». На данном счете отражаются начисления заработной платы, а также удержания налогов и взносов.

Проведение расчетов по заработной плате требует точности и внимательности со стороны бухгалтера. Необходимо не только правильно рассчитать сумму начислений, но и учитывать все налоговые и страховые взносы, а также выстраивать правильную схему проведения депонирования налоговых и страховых взносов.

- Счет 70 «Расчеты с персоналом по оплате труда» используется для отражения начислений заработной платы и удержаний налогов и взносов

- Проведение расчетов по заработной плате требует точного расчета и учета всех налоговых и страховых взносов

- Депонирование налоговых и страховых взносов также является важной составляющей работы бухгалтерского учета предприятия

Корректное и правильное ведение бухгалтерского учета расчетов по заработной плате важно как для работников предприятия, так и для его собственников. Ведь от правильности расчетов зависит не только уровень зарплаты работников, но и социальные гарантии, которые они получат при увольнении или пенсионном обеспечении.

Счет 70 и его особенности

Счет 70 является основным счетом, на котором происходит отражение начислений по заработной плате. Расчеты с работниками по выплате заработной платы ведутся в соответствии с законодательством и договором трудовым с работником.

На счете 70 отражаются начисления по заработной плате сотрудников за отработанные ими часы, дни, месяцы, а также выплаты за отпускные и компенсации. Отдельно ведутся списания сумм налогов и взносов с заработной платы.

Подводя итог, можно сказать, что счет 70 является одним из наиболее важных счетов в системе бухгалтерского учета, поскольку на него отражаются начисления по заработной плате и налоги, начисляемые на эти суммы. Корректное ведение учета начислений на этом счете позволяет эффективно контролировать расходы предприятия.

Проводки при учете расчетов налогов и взносов

При расчетах по заработной плате необходимо учитывать налоги и взносы. Для этого используется счет 70. Проводки на этом счете отражают выплаты работнику и суммы удержанных налогов и взносов.

На счет 70 поступают суммы, начисленные к выплате работникам. При этом, в соответствии с законодательством, удерживаются налоги и взносы с заработной платы. Эти суммы также отражаются на счете 70 в сумме удержаний.

Депонирование налогов и взносов также отражается на счете 70. Данные проводки записываются на счете после начисления налогов и взносов, и определяют сумму, которую предприятие должно будет перечислить в бюджетную систему.

- Дебет счета 70 означает начисление заработной платы работнику;

- Кредит счета 70 отражает удержанные налоги и взносы;

- При депонировании налогов и взносов дебет счета 70 увеличивается на сумму начисленных налогов и взносов, а кредит — на сумму, которую предприятие должно будет перечислить в бюджетную систему.

Депонирование и удержание налогов и взносов

При начислении заработной платы сотрудникам предприятия необходимо учитывать не только размер самой зарплаты, но и обязательные налоги и взносы. Для расчетов с налоговыми и фондами социального страхования используется счет 70 «Расчеты по налогам и сборам».

В соответствии с законодательством, работодатель является налоговым агентом и обязан удерживать налоги и взносы с заработной платы своих сотрудников. Средства, удержанные с заработной платы, должны быть перечислены в соответствующие налоговые и фондовые органы в течение определенных сроков.

Однако, удержанные налоги и взносы не являются доходами предприятия и не могут быть использованы для целей бизнеса. Поэтому эти средства должны быть депонированы на отдельный счет, чтобы исключить возможность их потери или неправильного использования.

Депонирование налогов и взносов производится на специальном счете, открытом в банке. Для этого необходимо провести соответствующую проводку на счет 70 и выдать кассовый ордер на перечисление средств на указанный банковский счет.

Таким образом, депонирование и удержание налогов и взносов являются обязательными процедурами для любого предприятия, начисляющего заработную плату своим сотрудникам. Ведение правильного бухгалтерского учета по данному вопросу позволит избежать проблем со налоговыми и фондовыми органами и обеспечит стабильность финансового состояния компании.

Налог на доходы физических лиц и его отражение в бухучете

Налог на доходы физических лиц является одним из основных налогов, который взимается со всех работников, получающих заработную плату. Расчеты по этому налогу осуществляются отдельно от других налогов и взносов.

При начислении налога на доходы физических лиц на заработную плату работника, сумма этого налога отражается на счете 69 «Расчеты по налогам и сборам». В свою очередь, счет 69 связан с счетом 70 «Расчеты по социальному страхованию и обеспечению», на который перечисляются удержанные налоги.

При проведении бухгалтерских операций, связанных с уплатой налога на доходы физических лиц, все проводки должны соответствовать нормам и правилам бухгалтерского учета.

- При начислении налога на доходы физических лиц на заработную плату, проводится запись в дебет счета 70, а в кредит счета 69.

- При перечислении налога на счет 70, проводится запись в дебет счета 69, а в кредит счета 51 «Расчетный счет».

- При депонировании суммы налога на доходы физических лиц в особый банковский счет, проводится запись в дебет счета 71 «Расчеты по уплате налогов и сборов», а в кредит счета 70.

Отражение налога на доходы физических лиц в бухучете важно для правильного учета расходов и доходов организации, а также для правильного расчета налоговых обязательств.

Учет заработной платы и налогообложение выплат

Заработная плата является основным элементом в учете расчетов налогов и взносов. Расчеты по заработной плате включают в себя удержания налогов и отчислений во внебюджетные фонды, а также выплаты работникам.

При начислении заработной платы необходимо учитывать ставки налогов, размеры отчислений в фонды и социальные выплаты. Эти расчеты заносятся на счет 70 «Расчеты по начисленной зарплате, налогам и отчислениям».

Депонирование средств налогов и отчислений происходит на основании платежных поручений в соответствующие бюджеты и фонды. Депонирование сумм на счета налоговой инспекции происходит до налоговой проверки.

- Прием файла от организации — налоговая служба принимает файл с начислениями заработной платы, где занесены все необходимые расчеты.

- Проводки — проводятся по счету 70 «Расчеты по начисленной зарплате, налогам и отчислениям». Для проведения расчетов и вывода результата по заработной плате используется счета, связанные с затратами на рабочую силу.

- Депонирование — депонирование средств происходит после проведения расчетов и проведения соответствующих проводок. Средства перечисляются на счета бюджетов и фондов в соответствии с установленными законодательством сроками.

Порядок подачи и сдачи налоговых деклараций

Для соблюдения правил налогообложения необходимо вовремя подавать налоговые декларации. Это важный документ, в котором указываются все доходы и расходы, а также суммы налогов и взносов по платежу на заработную плату.

Датой окончания сдачи налоговых деклараций является 30 апреля каждого года. В случае, если платеж производится через внебюджетные фонды, то дата сдачи декларации может быть отложена на несколько дней.

- Составление налоговой декларации производится по форме, а представление – в электронном варианте.

- При наличии передачи расчетов налоговых платежей со стороны банка, сдача налоговой декларации является необходимым обязательством плательщика.

- Для упрощения процесса подачи и сдачи налоговых деклараций рекомендуется использовать специализированные электронные сервисы.

Важно понимать, что правильные расчеты по уплате налогов и взносов являются обязательством каждого работодателя. Их выполнение обеспечивает экономическую безопасность компании и гарантирует корректность получения доходов в соответствии с законодательством.

| Признаки | Условия |

|---|---|

| Место нахождения управления | Для иностранных компаний, если их управление находится в РФ или осуществляет свою деятельность на территории РФ, и они заключают договоры с российскими организациями. |

| Место нахождения управления либо место нахождения фактической деятельности | Для иностранных компаний, которые имеют филиалы, представительства или иные подразделения в РФ, и для них возникнут обязательства по обмену информацией в соответствии с международными договорами. |

Ответственность бухгалтера за правильность учета налогов и взносов

Бухгалтер, отвечающий за расчет и учет налогов и взносов с заработной платы, несет огромную ответственность за правильность проведения расчетов и правильность ведения учета.

Неверно проведенные расчеты могут привести к существенным штрафам и неприятностям как для предприятия, так и для сотрудников.

Бухгалтер должен быть профессионально подготовлен и владеть всеми правилами, законами и нормами, касающимися расчетов и учета налогов и взносов по заработной плате. Он должен знать, какие расчеты должны быть проведены, сроки их проведения, какие документы необходимы, а также знать обязательные условия депонирования недоимки на специальный счет.

Бухгалтер должен ежедневно следить за правильностью учета, корректностью проставленных штампов и подписей и своевременным заполнением всех необходимых документов по учету налогов и взносов. Исключение ошибок и своевременное их исправление имеют огромное значение для бухгалтера и всего предприятия в целом.

Профессионально выполненная работа бухгалтера не только экономит средства на уплату штрафов, но и создает доверие и уверенность со стороны руководства предприятия и сотрудников.