Земельный налог – это основной налоговый платеж, начисляемый на владельцев земельных участков и имущества. Налог начисляется на основе кадастровой стоимости земли и зависит от ее площади, расположения, назначения и других факторов. Для многих владельцев земли расчет земельного налога может стать серьезной проблемой, особенно для тех, кто живет в сельской местности. В этой статье мы расскажем, как правильно рассчитать земельный налог самостоятельно и дадим несколько примеров расчета.

Прежде всего, необходимо узнать кадастровую стоимость земельного участка. Для этого можно воспользоваться кадастровой картой или обратиться в Федеральную службу государственной регистрации, кадастра и картографии. Далее нужно определить коэффициенты, которые зависят от площади земли, ее расположения и назначения, и произвести расчет налога с помощью специальных формул.

Однако, есть несколько советов, которые помогут сделать расчет более точным и избежать ошибок. Например, нужно учитывать все освобождения и льготы, которые предусмотрены законодательством и местными администрациями. Кроме того, необходимо следить за сроками уплаты налога, чтобы избежать штрафов и прочих санкций.

Запомните, правильный расчет земельного налога — это не только законный способ сэкономить деньги, но и предотвратить проблемы со стороны налоговых органов.

Как рассчитать земельный налог

Земельный налог начисляется на владельцев земельных участков и расчитывается в соответствии с установленными законодательными нормами.

Как правило, расчет земельного налога основывается на стоимости земельного участка и ставке налога, которая определяется муниципалитетом. Для того чтобы рассчитать сумму земельного налога, необходимо знать площадь земельного участка, его категорию, целевое назначение и установленную ставку налога.

Для упрощения расчета можно использовать специальные программы и онлайн калькуляторы, которые помогут быстро определить сумму земельного налога. Однако, помните, что точность расчета зависит от точности введенных данных.

- Шаг 1: Определите площадь земельного участка.

- Шаг 2: Определите категорию земельного участка.

- Шаг 3: Определите целевое назначение земельного участка.

- Шаг 4: Установите ставку налога в соответствии с местными налоговыми законами.

- Шаг 5: Перемножьте площадь земельного участка на ставку налога, полученное значение и будет являться суммой земельного налога.

Не забывайте, что расчет земельного налога может изменяться в зависимости от изменения налогового законодательства и, возможно, будет не достаточно точным без профессиональной консультации специалиста!

Назначение земельного налога

Земельный налог – это налог, который взимается с собственников земельных участков. Налоговые доходы используются местными органами власти для финансирования социально-экономического развития территории, на которой расположен земельный участок.

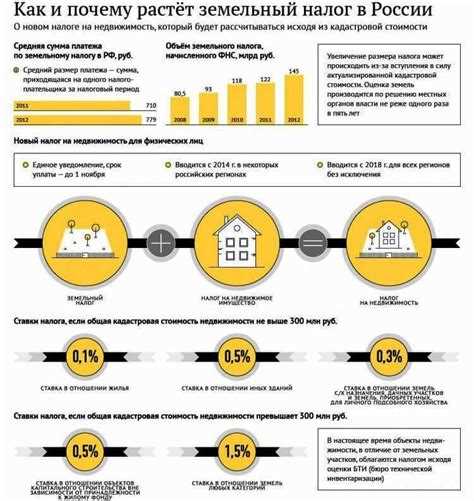

Такой налог вводится с целью стимулирования эффективного использования земли и обеспечения сбалансированного развития районов. Он дистрибутивен и непрямой, то есть размер налога зависит от кадастровой стоимости земли и представляет собой процент от этой стоимости.

Как правило, налоговый период для земельного налога совпадает с календарным годом. Налоговая ставка и порядок расчета установлены федеральным и местным законодательством, а отдельные параметры могут быть изменены ежегодно в связи с региональными особенностями.

Важно знать, что налог можно рассчитывать самостоятельно, используя информацию из базы данных Федеральной кадастровой палаты. Стоит отметить, что правомерность проведенных расчетов может проверяться налоговыми органами в случае подачи налогоплательщиком декларации о налоге на землю.

Основные критерии расчета земельного налога:

Площадь земли – основной критерий, по которому начисляется налог. Размер налога зависит от площади земельного участка, который имеется в собственности или находится в аренде.

Кадастровая стоимость – еще один важный фактор, который необходимо учитывать при расчете земельного налога. Размер налога зависит от кадастровой стоимости земельного участка, которая устанавливается один раз в течение пяти лет.

Сельхозугодья – при расчете земельного налога необходимо учитывать тип и назначение земельного участка. Например, на сельхозугодьях налог начисляется по особым правилам, которые устанавливаются законодательством.

Местоположение – также важный фактор, который нужно учитывать при расчете налога на землю. Размер налога может зависеть от того, находится ли земельный участок в городе или за его пределами.

| Критерий | Значение | Расчет |

|---|---|---|

| Площадь земли | 10 соток | 1000 рублей |

| Кадастровая стоимость | 5000 рублей за сотку | 50000 рублей |

| Сельхозугодье | да | не облагается налогом |

| Местоположение | за пределами города | скидка 50% |

| Итого: | 55000 рублей | |

Как рассчитать земельную стоимость

Земельный налог взимается с собственников земельных участков на основании земельной стоимости. Для того чтобы правильно рассчитать стоимость земли, необходимо учитывать несколько факторов.

Первый фактор — площадь земельного участка. Чем больше площадь участка, тем выше будет земельная стоимость и соответственно налог.

Второй фактор — категория земельного участка. Различают следующие категории: земли сельскохозяйственного назначения, земли населенных пунктов, земли промышленности, энергетики, транспорта, связи, земли для обеспечения обороны и безопасности, земли особо охраняемых территорий и объектов.

Третий фактор — зона использования земельного участка. Зона может быть: жилая, производственная, коммерческая и т.д. В зависимости от зоны будет назначена соответствующая ставка налога.

Учитывая все перечисленные факторы, можно самостоятельно рассчитать земельную стоимость и получить сумму, на которую будет начисляться земельный налог. Возможно, будет полезно воспользоваться онлайн-калькуляторами или обратиться к профессиональным консультантам в этой области.

Примеры расчета земельного налога

Как правильно начисляется земельный налог? Рассмотрим пример:

| Показатель | Значение |

|---|---|

| Кадастровая стоимость земельного участка | 1 000 000 рублей |

| Нормативный коэффициент | 0,2 |

| Количество календарных дней в налоговом периоде | 365 |

| Ставка земельного налога в регионе | 0,5% |

Для расчета земельного налога вычислим сначала базовую стоимость:

1 000 000 рублей × 0,2 = 200 000 рублей

Посчитаем налоговую базу, учитывая календарные дни в налоговом периоде:

200 000 рублей × 365 ÷ 100 = 730 000 рублей

Наконец, найдем земельный налог, используя ставку налога в регионе:

730 000 рублей × 0,5% = 3 650 рублей

Таким образом, земельный налог для данного земельного участка составит 3 650 рублей.

Еще один пример расчета земельного налога:

- Кадастровая стоимость земельного участка: 500 000 рублей

- Нормативный коэффициент: 0,1

- Количество календарных дней в налоговом периоде: 365

- Ставка земельного налога в регионе: 0,3%

Базовая стоимость: 500 000 рублей × 0,1 = 50 000 рублей

Налоговая база: 50 000 рублей × 365 ÷ 100 = 182 500 рублей

Земельный налог: 182 500 рублей × 0,3% = 547,50 рублей

Рассчитывать земельный налог самостоятельно не сложно, для этого нужно знать только несколько формул и коэффициентов. Надеемся, что наши примеры помогут вам лучше понять принципы расчета и позволят правильно определить размер своего земельного налога.

Советы по оптимизации земельного налога

Какие существуют способы оптимизации земельного налога? Один из первых — проверка правильности кадастровой стоимости. Может быть, она завышена и стоит подумать об обжаловании решения о ее установлении?

Еще один способ — использование льгот, предусмотренных законодательством. Например, если у вас имеется земля под садоводство или огородничество, можно оформить соответствующий документ для получения скидки на налог. Об этом следует позаботиться заранее и узнать, какие льготы действуют в вашем регионе.

Также стоит проверить, правильно ли выписаны сведения о назначении земли и ее категории. От этого зависит размер налога. Если возникли какие-то вопросы, рекомендуется обратиться за консультацией к дантисту.

- Оптимизируйте использование земли: если у вас имеется пустующий участок, возможно, стоит задуматься над его сдачей в аренду или агрохолдингу.

- Будьте внимательными при оформлении наследства: иногда возникают проблемы при получении налогооблагаемых прав при наследовании, стоит позаботиться об этом заранее и узнать, как подойти к делу правильно.

Эти простые меры помогут минимизировать расходы на земельный налог и снизить общий объем налоговых платежей.