- Получение налогового вычета за лечение пенсионеров в 2025 году: инструкция и условия

- Кто может получить налоговый вычет за лечение в 2025 году?

- Как подать заявление на налоговый вычет за лечение в 2025 году?

- Какие документы нужны для получения налогового вычета за лечение?

- Что нужно знать при оформлении налогового вычета?

- Что такое налоговый вычет?

- Кто имеет право на получение налогового вычета за лечение?

- Какие расходы входят в налоговый вычет за лечение?

- Как получить налоговый вычет за лечение пенсионерам?

- Пошаговая инструкция по оформлению налогового вычета:

- Какие условия должен иметь вычет за лечение?

- Какие вопросы могут возникнуть при оформлении налогового вычета?

- Какие документы необходимо предоставить для получения налогового вычета? Для получения налогового вычета за лечение необходимо предоставить определенные документы, подробная инструкция по оформлению которых ниже: Справка из медицинского учреждения — официальный документ, подтверждающий факт получения медицинских услуг. Справка должна содержать данные о наименовании медицинской услуги, дате и месте ее получения, а также стоимость услуги; Рецепт на лекарственное средство — документ, выданный врачом на имя конкретного пациента, указывающий на наименование лекарства, дозировку и его стоимость; Чек или квитанцию об оплате — документ, подтверждающий факт оплаты медицинских услуг; Документы, подтверждающие родство и социальный статус заявителя, такие как паспорт, свидетельство о рождении, свидетельство о браке и т.д.; При наличии — справка о наличии права на льготы на лечение по социальному статусу, например, для пенсионеров, детей-сирот, участников Великой Отечественной войны и т.д. В случае, если лечение получено через работодателя, необходимо обратиться к нему за материалами на получение вычета. Кто может получить налоговый вычет за лечение? Вычет имеет право получить гражданин, налоговый период которого совпадает с годом лечения, или его родители/родственники в случае, если заявитель не достиг возраста 18 лет. Важно знать, что размер налогового вычета за лечение по годам может меняться. Детальную информацию по видам вычета и размеру можно получить через ФНС. Какие сроки для подачи заявления на налоговый вычет за лечение? Если вы имеете право на получение налогового вычета за лечение себя или ваших родственников, то необходимо знать сроки подачи заявления для получения вычета. Кто может подавать заявление на налоговый вычет за лечение? Это могут сделать пенсионеры, на которых возложены расходы на социальное медицинское обеспечение. Также работодатели имеют право на вычет за оплату медицинских услуг своим сотрудникам. Размер налогового вычета за лечение в 2025 году составляет до 120 тыс. рублей на одного получателя. Но какие документы необходимы для оформления налогового вычета за лечение? Обязательно нужно предоставить материалы, подтверждающие факт лечения, включая чеки на оплату лекарств и исследований. Часто задаваемые вопросы при подаче заявления на налоговый вычет за лечение касаются условий оформления и процедур, а также того, как подавать заявление на вычет. Для этого можно обратиться в ФНС, где помогут оформить заявление и ответят на все интересующие вопросы. Сроки подачи заявления на налоговый вычет за лечение устанавливаются по каждому году и зависят от формы обязательства налогоплательщика. Так, для физических лиц срок подачи заявления — до 1 декабря соответствующего года. Для того, чтобы получить налоговый вычет за лечение, необходимо предоставить реквизиты расчетного счета получателя средств и подписать заявление на получение вычета. Если вы не оформляли налоговый вычет за лечение ранее, то вам необходимо предоставить документы на расходы, связанные с лечением, за несколько предыдущих лет. В целом, получение налогового вычета за лечение является достаточно сложной процедурой, но если все правильно оформить и предоставить необходимые данные, то можно получить возврат части налога. Как получить налоговый вычет за лечение, если не было указано в декларации? Если вы забыли указать расходы на лечение или не знали о праве на получение налогового вычета, существует возможность подать заявление на возврат налога через ФНС в течение трех лет. Для этого необходимо подать материалы, подтверждающие затраты на медицинские услуги и лекарства за годы, за которые вы хотите получить вычет. Необходимы следующие документы: Справки об оплате медицинских услуг и лекарств; Медицинские заключения и результаты исследований; Квитанции об оплате за лечение; Другие документы, подтверждающие затраты на лечение. В заявлении также необходимо указать размер затрат на лечение за каждый год и виды услуг, по которым были выполнены расходы. Важно учесть, что налоговый вычет имеет условия, которые прописаны в законодательстве. Например, право на вычет имеет не только сам пенсионер, но и его родственники, которые фактически оплачивали расходы на лечение пенсионера. Оформление заявления на получение вычета может вызвать вопросы, поэтому есть смысл воспользоваться пошаговой инструкцией и получить помощь от работодателя и социального фонда. Важно помнить, что необходимо предъявить оригиналы документов или их заверенные копии в налоговую службу. Получить вычет за лечение можно не только в год оформления декларации, но и в течение последующих трех лет. Часто налоговый вычет за лечение становится спасательным кругом для больних пенсионеров, которые не имеют возможности покрыть все расходы на лечение.

- Какие сроки для подачи заявления на налоговый вычет за лечение?

- Как получить налоговый вычет за лечение, если не было указано в декларации?

Лечение – один из самых затратных и важных аспектов жизни каждого из нас. Когда родитель или родственник заболевает, оплату медицинских услуг без страховки не всегда может себе позволить. Однако вы можете оказать поддержку даже в таком случае.

Если вы знаете какие документы и условия оформления необходимы, то можете получить налоговый вычет за лечение. Этот вид вычета имеет множество разных видов и размеров, в зависимости от многих факторов.

Чтобы получить налоговый вычет за лечение с минимальными сложностями, мы подготовили пошаговую инструкцию и список документов, которые понадобятся при оформлении. Этот материал поможет вам разобраться в том, какие вопросы часто задаются ФНС и как правильно подавать документы через налоговую.

Прочитав эту статью, вы узнаете о том, какие виды налогового вычета за лечение существуют для пенсионеров, какие условия нужно соблюдать, чтобы иметь право на получение вычета, и какие документы понадобятся для оформления.

Получение налогового вычета за лечение пенсионеров в 2025 году: инструкция и условия

Лечение и медицинские исследования имеют высокие расходы, которые существенно уменьшают доходы населения. Для того чтобы облегчить оплату медицинских услуг и лекарств, государство предоставляет возможность получения налоговых вычетов. Это право имеет каждый, в том числе пенсионеры, которые, как правило, нуждаются в медицинской помощи больше, чем другие группы населения.

Кто может получить налоговый вычет за лечение в 2025 году?

Право на налоговый вычет за лечение имеют пенсионеры, которые имеют доходы по любому возрастному году не более 645 тыс. рублей и более 75 лет. Кроме того, вычет может быть получен, если лечение и медицинские исследования были произведены по пенсионеру, его родителям и родственникам вплоть до второго колена.

Как подать заявление на налоговый вычет за лечение в 2025 году?

Для получения налогового вычета необходимо подать заявление через ФНС России. В заявлении указываются все расходы на медицинские услуги и лечения, которые были произведены за год. Также в заявлении необходимо указать размер налога, по которому запрашивается вычет.

Какие документы нужны для получения налогового вычета за лечение?

Для оформления и подачи заявления на налоговый вычет необходимо предоставить материалы, подтверждающие обращение за медицинской помощью, а также документы, подтверждающие оплату лечения и медицинских исследований.

Что нужно знать при оформлении налогового вычета?

- При подаче заявления на налоговый вычет необходимо указывать расходы за предыдущий год.

- Часто задаваемые вопросы налогового вычета по лечению можно найти на сайте ФНС России.

- Работодатели могут также предоставлять налоговые вычеты за лечение своих сотрудников или пенсионеров.

- Размер налогового вычета может достигать 120 тыс. рублей в год.

- При оформлении налогового вычета нужно учитывать все условия, которые указывает ФНС России.

Что такое налоговый вычет?

Налоговый вычет – это способ снижения налогооблагаемой базы по налогу на доходы физических лиц, который предоставляется гражданам, которые пользуются определенными услугами, например, медицинскими и социальными.

В случае с лечением пенсионеров, они имеют право на налоговый вычет за лечение, если они оплатили медицинские услуги и лекарства для себя, своих родителей и родственников. Размер вычета зависит от суммы, которую пенсионер оплатил за лечение.

Кто имеет право на налоговый вычет? Часто задаваемый вопрос. Условия для получения вычета за лечение определяет ФНС. В 2025 году пенсионер может подавать заявление на получение налогового вычета если за год были уплачены налоги.

Для оформления налогового вычета за лечение необходимо собрать определенный набор документов и следовать пошаговой инструкции.

- Виды медицинских услуг и лекарств, которые могут быть оплачены через налоговый вычет?

- Как правильно собрать документы для получения вычета?

- Как подать заявление на получение налогового вычета?

Ответы на эти и другие вопросы вы можете найти на нашем сайте. Кроме того, мы предоставляем подробную информацию о размере налогового вычета за лечение и условиях его получения, а также приводим список необходимых документов для оформления налогового вычета.

Важно помнить, что налоговый вычет за лечение является правом каждого гражданина, и правильное оформление заявления может помочь сэкономить на оплате медицинских услуг и лекарств.

Кто имеет право на получение налогового вычета за лечение?

Налоговый вычет можно получить те, кто потратил свои средства на лечение, оплату медицинских услуг, лекарств и исследований. Для этого нужно подать пошаговую инструкцию, положенную ФНС, и необходимый набор документов.

Льготу имеют пенсионеры, которые достигли нужных возрастных годов и удовлетворяют социальным условиям. Также налоговый вычет можно получить за лечение родственников и родителей, которые не имеют средств для оплаты медицинских услуг.

Размер налогового вычета зависит от видов медицинских услуг и процедур, а также от размера оплаченных средств.

Нередко по оформлению налогового вычета возникают вопросы. Наиболее часто задаваемые вопросы касаются того, как получить вычет, какие документы необходимы, когда можно подавать заявку на возврат средств и какие условия необходимо соблюсти.

Для получения налогового вычета необходимо подать заявление через налоговую инспекцию по месту жительства. Работодатель также может помочь в оформлении налогового вычета.

- Необходимые документы:

- Справка из медицинской организации с подтверждением проведения лечения и оплаты медицинских услуг;

- Копии чеков и кассовых чеков, подтверждающих оплату медицинских услуг и лекарств;

- Свидетельство о рождении родственника или родителя, за лечение которого произведена оплата;

- Копия удостоверения пенсионера.

Инструкция по оформлению налогового вычета за лечение пенсионеров даёт полную информацию о процедуре возврата средств.

Какие расходы входят в налоговый вычет за лечение?

Для получения налогового вычета за лечение необходимо знать, какие расходы могут быть учтены:

- Оплата медицинских услуг и лекарств;

- Оплата социального исследования;

- Оплата медицинских материалов;

Расходы за лечение родителей, родственников и детей также могут быть учтены при определенных условиях. Все материалы по оформлению и подаче документов для налогового вычета на сайте ФНС.

Важно знать, что не все виды лечения имеют право на вычет. Например, лечение косметических проблем и предупреждение возрастных изменений не подлежат вычету.

Как получить налоговый вычет за лечение пенсионерам?

Оформление налогового вычета за лечение пенсионеров осуществляется через ФНС. Для этого необходимо собрать ряд документов и заполнить соответствующие формы.

Пошаговая инструкция по оформлению налогового вычета:

- Определите свое право на получение налогового вычета за лечение (это могут быть Вы, Ваши родители или родственники).

- Ознакомьтесь с видами налоговых вычетов и проверьте соответствует ли ваш случай одному из них.

- Соберите социальные, медицинские документы и документы подтверждающие лечение (например, счета за лекарства, анализы и т.д.).

- Заполните форму 3-НДФЛ и приложите необходимые материалы.

- Сдайте документы в ФНС.

- Ожидайте решения ФНС и получите возврат налога.

Какие условия должен иметь вычет за лечение?

- Вы должны иметь право на получение налогового вычета.

- Лечение должно проводиться на территории России.

- Размер вычета зависит от суммы затрат на лечение и не может превышать установленный лимит.

Какие вопросы могут возникнуть при оформлении налогового вычета?

- Какие документы нужно собрать?

- Как заполнить форму 3-НДФЛ?

- Кто имеет право на получение вычета?

- Когда можно подать заявление на получение вычета?

- Какой размер вычета можно получить?

Какие документы необходимо предоставить для получения налогового вычета?

Для получения налогового вычета за лечение необходимо предоставить определенные документы, подробная инструкция по оформлению которых ниже:

- Справка из медицинского учреждения — официальный документ, подтверждающий факт получения медицинских услуг. Справка должна содержать данные о наименовании медицинской услуги, дате и месте ее получения, а также стоимость услуги;

- Рецепт на лекарственное средство — документ, выданный врачом на имя конкретного пациента, указывающий на наименование лекарства, дозировку и его стоимость;

- Чек или квитанцию об оплате — документ, подтверждающий факт оплаты медицинских услуг;

- Документы, подтверждающие родство и социальный статус заявителя, такие как паспорт, свидетельство о рождении, свидетельство о браке и т.д.;

- При наличии — справка о наличии права на льготы на лечение по социальному статусу, например, для пенсионеров, детей-сирот, участников Великой Отечественной войны и т.д.

В случае, если лечение получено через работодателя, необходимо обратиться к нему за материалами на получение вычета.

Кто может получить налоговый вычет за лечение? Вычет имеет право получить гражданин, налоговый период которого совпадает с годом лечения, или его родители/родственники в случае, если заявитель не достиг возраста 18 лет.

Важно знать, что размер налогового вычета за лечение по годам может меняться. Детальную информацию по видам вычета и размеру можно получить через ФНС.

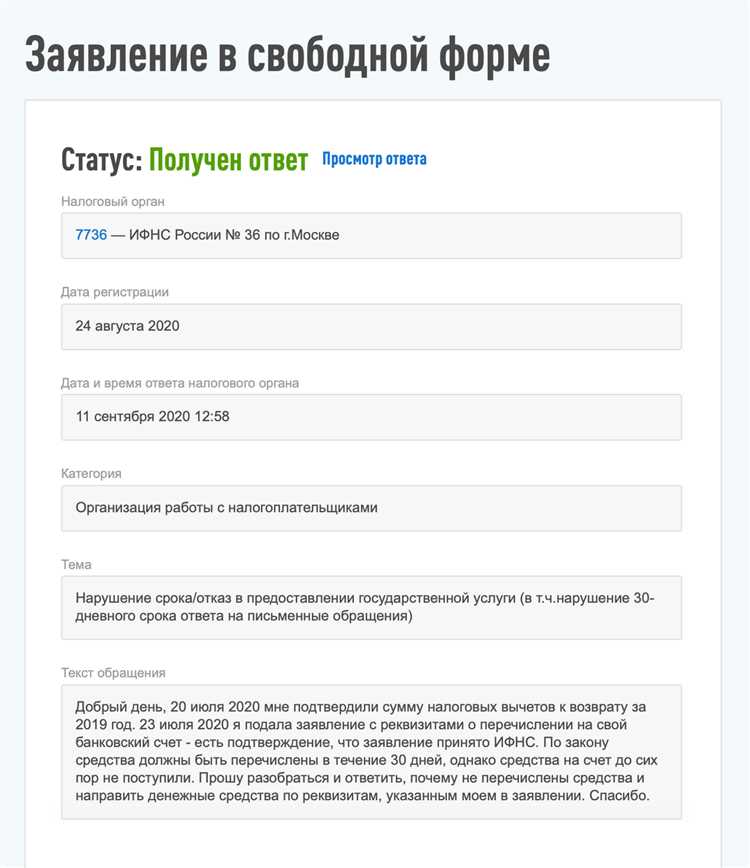

Какие сроки для подачи заявления на налоговый вычет за лечение?

Если вы имеете право на получение налогового вычета за лечение себя или ваших родственников, то необходимо знать сроки подачи заявления для получения вычета.

Кто может подавать заявление на налоговый вычет за лечение? Это могут сделать пенсионеры, на которых возложены расходы на социальное медицинское обеспечение. Также работодатели имеют право на вычет за оплату медицинских услуг своим сотрудникам.

Размер налогового вычета за лечение в 2025 году составляет до 120 тыс. рублей на одного получателя. Но какие документы необходимы для оформления налогового вычета за лечение? Обязательно нужно предоставить материалы, подтверждающие факт лечения, включая чеки на оплату лекарств и исследований.

Часто задаваемые вопросы при подаче заявления на налоговый вычет за лечение касаются условий оформления и процедур, а также того, как подавать заявление на вычет. Для этого можно обратиться в ФНС, где помогут оформить заявление и ответят на все интересующие вопросы.

Сроки подачи заявления на налоговый вычет за лечение устанавливаются по каждому году и зависят от формы обязательства налогоплательщика. Так, для физических лиц срок подачи заявления — до 1 декабря соответствующего года.

- Для того, чтобы получить налоговый вычет за лечение, необходимо предоставить реквизиты расчетного счета получателя средств и подписать заявление на получение вычета.

- Если вы не оформляли налоговый вычет за лечение ранее, то вам необходимо предоставить документы на расходы, связанные с лечением, за несколько предыдущих лет.

В целом, получение налогового вычета за лечение является достаточно сложной процедурой, но если все правильно оформить и предоставить необходимые данные, то можно получить возврат части налога.

Как получить налоговый вычет за лечение, если не было указано в декларации?

Если вы забыли указать расходы на лечение или не знали о праве на получение налогового вычета, существует возможность подать заявление на возврат налога через ФНС в течение трех лет.

Для этого необходимо подать материалы, подтверждающие затраты на медицинские услуги и лекарства за годы, за которые вы хотите получить вычет.

Необходимы следующие документы:

- Справки об оплате медицинских услуг и лекарств;

- Медицинские заключения и результаты исследований;

- Квитанции об оплате за лечение;

- Другие документы, подтверждающие затраты на лечение.

В заявлении также необходимо указать размер затрат на лечение за каждый год и виды услуг, по которым были выполнены расходы.

Важно учесть, что налоговый вычет имеет условия, которые прописаны в законодательстве. Например, право на вычет имеет не только сам пенсионер, но и его родственники, которые фактически оплачивали расходы на лечение пенсионера.

Оформление заявления на получение вычета может вызвать вопросы, поэтому есть смысл воспользоваться пошаговой инструкцией и получить помощь от работодателя и социального фонда.

Важно помнить, что необходимо предъявить оригиналы документов или их заверенные копии в налоговую службу.

Получить вычет за лечение можно не только в год оформления декларации, но и в течение последующих трех лет. Часто налоговый вычет за лечение становится спасательным кругом для больних пенсионеров, которые не имеют возможности покрыть все расходы на лечение.