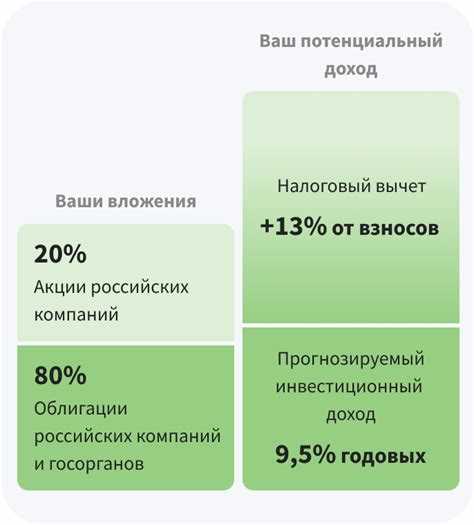

Индивидуальный инвестиционный счет А, или ИИС А, позволяет инвестору получить вычет налога с доходов, полученных от инвестиций в акции и долговые ценные бумаги российских компаний. Но с 2021 года применяются новые правила, отличающиеся от прошлых.

Теперь вычет будет учитывать не только доходы от российских компаний, но и от зарубежных. Но какие доходы и какую ставку налога нужно декларировать, чтобы получить вычет? Компании будут обязаны сообщать о выплатах дивидендов до конца года.

Еще одно отличие в новых правилах: теперь вычет учитывают при расчете налога на доходы физических лиц, а не только при подаче декларации. Кроме того, применение ставки уменьшенной на 2% будет зависеть от того, получена ли прибыль от доли дочерних компаний или нет.

В целом, новые правила получения налогового вычета с ИИС А могут быть полезны инвесторам, которые получают доходы как от российских, так и от зарубежных компаний. Однако нужно помнить о правилах декларирования и учитывать те нюансы, которые касаются долей в дочерних компаниях.

Новые правила получения налогового вычета с 2021 года в ИИС А

С 1 января 2021 года у инвесторов ИИС А изменились правила получения налоговых вычетов. Теперь при расчете вычета учитываются как российские, так и зарубежные компании, выдающие дивиденды.

Важно понимать, какую ставку налога следует применить при расчете вычета. Каких дивидендов нужно декларировать, а какие – нет. Применение правильной ставки и правильный расчет декларируемых доходов будут важны для получения максимального налогового вычета.

При получении дивидендов от российских компаний инвестору будет доступен налоговый вычет в размере 13%. Если же дивиденды поступают от зарубежных компаний, то вычет может составлять 9%, если инвестор декларирует доходы правильным образом.

Кроме того, при расчете налогового вычета следует учитывать отличие ставок налога для различных видов доходов. Когда инвестор получает доходы не только от дивидендов, а также от продажи акций, то применение правильной ставки к каждому виду дохода будет критически важно.

- Правильное декларирование доходов инвестора

- Учет ставок налога при получении дохода от различных источников

- Выбор правильной ставки налога при расчете налогового вычета

Что такое ИИС А?

ИИС А – это индивидуальный инвестиционный счет, который позволяет инвестору декларировать свои доходы от зарубежных компаний и получать вычеты с налога. В отличие от российских компаний, зарубежные компании применяют другие правила подсчета налога на дивиденды, поэтому инвестору важно знать, какую вычетную сумму он может получить.

Какие именно дивиденды учитываются при получении вычета? Все дивиденды от зарубежных и российских компаний, поступающие на ИИС А, учитываются при расчете суммы вычета. При этом вычет может быть получен только с доходов, на которые был уплачен налог в стране их источника.

Какую сумму вычета можно получить? Вычет с зарубежных дивидендов составляет 13%, а с российских – 9%. Однако, стоит учитывать, что максимальная сумма вычета для каждого года ограничена – в 2021 году это 104 000 рублей. Если доход от дивидендов превышает эту сумму, то вычет будет начислен только с максимальной суммы.

Когда и как получить вычет? Вычет с дивидендов может быть получен только после окончания налогового периода. То есть, если дивиденды были выплачены в 2021 году, то вычет можно получить только в 2022 году. Для этого необходимо подать декларацию и указать сумму дохода от дивидендов на ИИС А.

Как получить налоговый вычет после обновления правил?

На начало 2021 года были внесены изменения в правила получения налогового вычета по ИИС А. Данный вычет дает возможность инвестору получить сумму, эквивалентную внесенной им сумме в качестве инвестиций в ценные бумаги, но уже без учета налога на доходы. Чтобы получить вычет, необходимо удовлетворять некоторым требованиям и действовать в соответствии с обновленными правилами.

Стоит заметить, что налоговый вычет можно получить только в случае, когда инвестор декларировал свои доходы с ценных бумаг, полученные в предыдущем году. Это одно из главных требований, которые применяются к получению вычета.

Кроме того, есть и другие критерии, которые нужно учитывать, когда получаешь налоговый вычет. Например, можно получить вычет только за доходы, полученные от российских компаний с учетом ставки налога из этих доходов. Отличие дивидендов от других доходов заключается в том, что они учитываются отдельно. Тогда как другие доходы, полученные от ценных бумаг, суммируются и учитываются как единое целое. Еще одним важным моментом является то, что учитываются только доходы, полученные в том году, за который инвестор хочет получить налоговый вычет.

Для получения вычета может использоваться специальный сервис налоговой службы или заполнение декларации на бумаге. В случае, если вы получали доходы от зарубежных компаний, необходимо учитывать, что ставка налога может отличаться от российской. Необходимо ознакомиться с такими деталями, чтобы получить максимально возможный вычет.

Каждый инвестор должен знать, какие шаги ему нужно предпринять, чтобы получить налоговый вычет. Соблюдение всех правил и требований не только поможет быстро и легко получить вычет, но и снизит риск ошибок и непредвиденных комиссий со стороны налоговых органов.

Как использовать налоговый вычет в ИИС А

Налоговый вычет – это сумма, которую инвестор может получить из налога на доходы с ценных бумаг, если он инвестировал через ИИС А.

Чтобы получить налоговый вычет необходимо использовать ИИС А и инвестировать в ценные бумаги. При этом необходимо знать, как вычет рассчитывается.

- Вычет по зарубежным дивидендам: Инвестор может получить вычет, если инвестировал в зарубежные компании. При этом необходимо учитывать, что чем больше вычет, тем меньше дивиденды поступают инвестору.

- Вычет по российским дивидендам: Инвестор может получить вычет, если инвестировал в российские компании. В отличие от зарубежных компаний, в данном случае вычет применяется в зависимости от дивидендов, а не наоборот.

- Учет ставки: Когда инвестор получает дивиденды от российских компаний, важно учитывать ставку налога на доходы с ценных бумаг. Только на эту сумму он может получить налоговый вычет.

Какую сумму можно получить в качестве налогового вычета зависит от доходов инвестора и суммы, которую он инвестировал. Также важно знать, какие доходы учитываются при расчете налогового вычета.

Рекомендации по использованию налогового вычета в ИИС А

Для получения налогового вычета через ИИС А следует:

- декларировать доходы от продажи ценных бумаг, полученных с помощью ИИС А;

- учитывать только доходы от российских компаний, поскольку зарубежные компании могут не применять налоговые вычеты в России;

- применять вычет только к полученным дивидендам от ставки налога на прибыль от 9 до 15%;

- заполнять декларацию, когда доходы превышают 400 000 руб. в год.

Отличие налогового вычета через ИИС А для инвесторов:

- вычет рассчитывается исходя из размера полученных дивидендов, а не общей суммы инвестиций;

- вычет получают не на сумму долгосрочных инвестиций, а только на сумму дивидендов;

- вычет применяется только при продаже ценных бумаг, полученных с помощью ИИС А, не менее чем через три года после их приобретения.

Рекомендуем получить налоговый вычет через ИИС А, чтобы: